BEIJING, 17 sep (Xinhua) -- Las compañías chinas han recaudado 113.100 millones de dólares de ofertas públicas iniciales (IPO) y ofertas primarias de acciones en lo que va de este año, el más alto en el período enero-septiembre desde 2010, indicó hoy Thomson Reuters.

El proveedor de información y datos señaló que la industria financiera de China representó una amplia proporción de los ingresos del mercado de capital.

Impulsado por una activa emisión de acciones de compañías chinas de correduría, la industria financiera recaudó 49.500 millones de dólares, equivalente a 43,8 por ciento del total.

Ejemplos notables incluyen a Huatai Securities Co., que tomó la delantera y recaudó 5.000 millones de dólares de sus IPO en Hong Kong. Guotai Junan Securities reunió 4.800 millones de dólares en Shanghai.

Las firmas de inversión se apresuraron a incrementar el capital para satisfacer la fuerte demanda del financiamiento marginal durante el alza del mercado en el primer semestre del año.

Un sólido aumento de nuevas cotizaciones chinas en Hong Kong pudo impulsar más las ganancias recaudadas por IPO chinas en el exterior, dijo Thomson Reuters, incluidos los próximos 3.000 millones de dólares en IPO de China Huarong Asset Management.

Otras compañías chinas que buscaron aprovechar IPO en Hong Kong en las desafiantes condiciones del mercado incluyen a China Reinsurance Group y China International Capital Corp.

En términos globales, las compañías chinas representaron una mayoría del aumento de recaudación de las IPO, con 32,5 por ciento de la parte del mercado. Estados Unidos ocupó el segundo lugar con una proporción de 17,9 por ciento del mercado por 23.000 millones de dólares.

UBS, ascendió de su decimoprimera posición durante los primeros nueve meses de 2014, para ponerse a la cabeza en el financiamiento del mercado de capital de China , al lograr una participación de 7,8 por ciento del total. CITIC y Goldman Sachs ocuparon el segundo y tercer lugares con 7,6 por ciento y 6,7 por ciento, respectivamente.

Sin embargo, con el desplome en el mercado de China y la reciente suspensión de IPO, la recaudación total del mercado de capital durante el tercer trimestre de 2015 se desplomó 75,6 por ciento a 16.300 millones de dólares de los anteriores 66.900 millones de dólares en el segundo trimestre del año.

Descubrimiento de genes podría conducir a

nuevos medicamentos para glaucoma

Descubrimiento de genes podría conducir a

nuevos medicamentos para glaucoma Sabores ancestrales y delicias del mar

en la Semana Gastronómica de Chile

Sabores ancestrales y delicias del mar

en la Semana Gastronómica de Chile

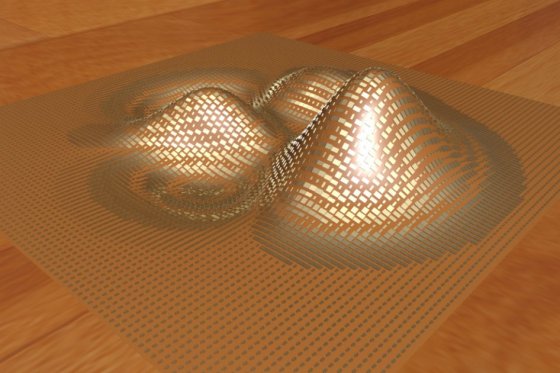

Crean una nueva capa de invisibilidad

fina y ligera en EE.UU.

Crean una nueva capa de invisibilidad

fina y ligera en EE.UU. Los 10 productos más fabricados en China para el mundo

Los 10 productos más fabricados en China para el mundo La artista argentina Laura Ortego expone "Chicas"

en el Instituto Cervantes de Pekín

La artista argentina Laura Ortego expone "Chicas"

en el Instituto Cervantes de Pekín

El primer trasplante de cabeza

podría ocurrir en 2017 en China

El primer trasplante de cabeza

podría ocurrir en 2017 en China la arquitectura china vuelva

a la vanguardia mundial

la arquitectura china vuelva

a la vanguardia mundial Facebook lanzará el botón

de "No me gusta"

Facebook lanzará el botón

de "No me gusta" Vaca clonada da a luz a un becerro sano

Vaca clonada da a luz a un becerro sano