RIO DE JANEIRO, 5 nov (Xinhua) -- La agencia de calificación de riesgo Fitch aseguró hoy que la operadora de telefonía Oi puede ser la gran beneficiada por la posible venta de Portugal Telecom (PT), con la que está fusionada, ya que ello le permitirá captar el capital necesario para invertir y fortalecer su posición en Brasil.

En un comunicado, Fitch se refirió al interés de la francesa Altice para comprar PT por unos 7.025 millones de euros, algo que le daría a Oi el dinero necesario para poder adquirir Tim, la filial en Brasil de Telecom Italia y que es la segunda mayor operadora de telefonía del país sudamericano.

Para Fitch, la posible venta de la compañía lusa no debe provocar una reacción inmediata en la calificación de riesgo de Oi, si bien aclara que "el uso del rendimiento del proceso para mejorar la competitividad a largo plazo de Oi puede ser crucial para la calificación de la empresa brasileña a corto y medio plazo".

Según la agencia de calificación de riesgo, aunque Oi todavía no ha realizado una oferta oficial, la propuesta podría realizarse conjuntamente con Vivo, filial de la española Telefónica, y Claro, subsidiaria de la mexicana América Móvil, que son sus rivales en el mercado brasileño.

Fitch dijo que, de confirmarse ambas operaciones, el capital necesario para que Oi haga frente a esta operación estaría muy por debajo de la financiación que le supondría la venta de Portugal Telecom.

"La transformación para una industria con tres agentes en todo el mercado de Brasil, uno de los más competitivos de América Latina, debe aliviar la intensidad competitiva, proteger la rentabilidad de todo el sector y permitir inversiones de capital más eficientes, mientras acelera la mejoría de la calidad del servicio y tecnología", según el texto.

La propuesta de Altice por PT no incluye las inversiones de la empresa europea en Africatel y Timor Telecom, así como en Rio Forte, brazo financiero del Grupo Espírito Santo, con el que la empresa de telecomunicaciones portuguesa contrajo una deuda de 900 millones de euros, que es irrecuperable debido a la crisis que afectó al banco.

La sociedad lusa Zopt, participada en parte por capital angoleño y perteneciente al sector de las telecomunicaciones, también confirmó su interés en la compra de Portugal Telecom.

Dalian construye la “ciudad oriental de los canales”

Dalian construye la “ciudad oriental de los canales” Las 10 ciudades-pulmón de China

Las 10 ciudades-pulmón de China La tienda de la Ciudad Prohibida en Taobao es todo un éxito

La tienda de la Ciudad Prohibida en Taobao es todo un éxito FIFA presenta el logo oficial de Rusia 2018

FIFA presenta el logo oficial de Rusia 2018 Bellezas chinas y sus “qipao”

Bellezas chinas y sus “qipao” Conductor heroico de Heilongjiang

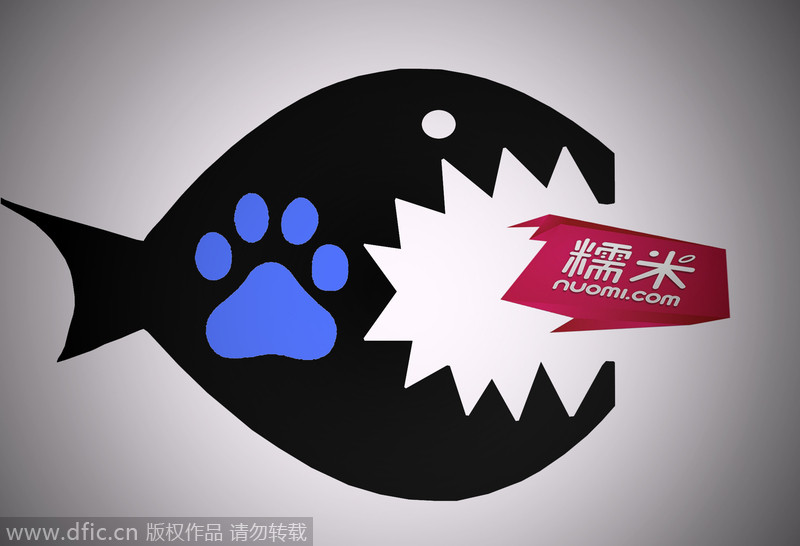

Conductor heroico de Heilongjiang ¿Qué pasó con los principales sitios web chinos de compras grupales en línea?

¿Qué pasó con los principales sitios web chinos de compras grupales en línea? Llega a China la película de Doraemon en 3D

Llega a China la película de Doraemon en 3D La porcelana oficial refleja el buen gusto de los emperadores

La porcelana oficial refleja el buen gusto de los emperadores