RIO DE JANEIRO, 8 mar (Xinhua) -- La petrolera estatal brasileña Petrobras anunció hoy la firma de una línea de crédito de 4.350 millones de dólares con vencimiento en marzo de 2023, con un consorcio conformado por 17 bancos.

En un comunicado enviado al mercado financiero, Petrobras aseguró que podrá utilizar dinero de la línea de crédito adquirido hasta el mes anterior a su vencimiento.

Entre los bancos participantes se encuentran BNP Paribas, Citibank, Crédit Agricole, Mizuho Bank, Bank of America, Bank of China, HSBC Bank, J.P.Morgan Chase Bank, Morgan Stanley, Banco Santander Brasil y The Bank of Nova Scotia.

"La operación está alineada a la estrategia de la empresa de gestión de pasivos, que busca mejorar el perfil de amortización y de costo", agregó la petrolera.

Se trata de la primera vez que Petrobras utiliza una línea de crédito, con un interés anual de 0,51 por ciento para el mantenimiento del límite junto a los bancos.

En el caso de que utilice el dinero, la tasa interés variará según la evaluación del crédito de la empresa por las agencias de clasificación de riesgo.

Si Petrobras utiliza el dinero al tener un grado de inversión, pagará una tasa Libor de seis meses y una tasa fija del 1,3 por ciento anual; si está en grado especulativo, sube a una tasa Libor de seis meses más una tasa de 1,7 por ciento.

La Libor es una tasa de referencia diaria calculada para los grandes préstamos entre los bancos internacionales en el mercado de Londres.

El contrato crea otra alternativa al tener disponible recursos para que la compañía los utilice conforme sus necesidades.

"De esta forma, Petrobras podrá usar su caja para liquidar anticipadamente deudas ya existentes, propiciando una reducción del coste de cargamento de la deuda", explicó Petrobras en el comunicado.

La estatal brasileña es la petrolera más endeudada del mundo y lanzó desde 2014 un plan de venta de activos para sanear sus cuentas, afectadas por la caída de los precios del petróleo en el mercado internacional y por la red corrupción detectada a su interior, la cual desvió miles de millones de dólares.

Petrobras anunció en enero pasado la captación de 2,000 millones de dólares con un lanzamiento de títulos en el mercado internacional que servirán para pagar anticipadamente bonos de mayor costo, y, de esa forma, reducir el peso de su endeudamiento.

Según el balance del tercer trimestre, Petrobras contaba con una deuda bruta en septiembre de 359.412 millones de reales (unos 108.912,7 millones de dólares).

Sillitas para esperar el autobús,

la última invención en una economía compartida

Sillitas para esperar el autobús,

la última invención en una economía compartida Se filtra por error el sexto episodio

de «Juego de Tronos»

Se filtra por error el sexto episodio

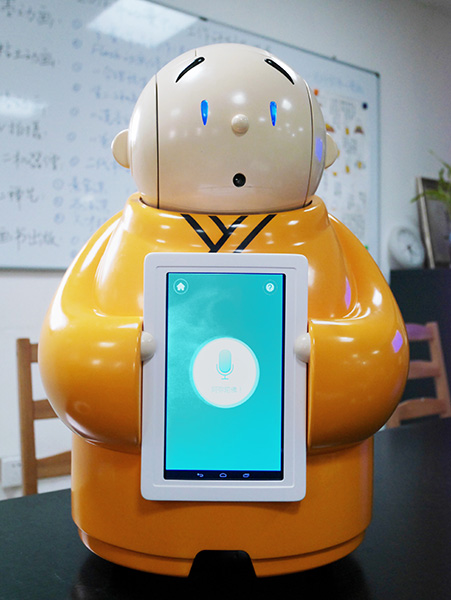

de «Juego de Tronos» Un robot monje aprende a hablar inglés

Un robot monje aprende a hablar inglés Se estrena el documental

sobre “mujeres de consuelo” de China

Se estrena el documental

sobre “mujeres de consuelo” de China 57 universidades chinas

entre las 500 mejores del mundo

57 universidades chinas

entre las 500 mejores del mundo Las 10 cadenas hoteleras

más grandes del mundo

Las 10 cadenas hoteleras

más grandes del mundo ¿Cuánto paga un residente extranjero

por un alquiler en Beijing?

¿Cuánto paga un residente extranjero

por un alquiler en Beijing? Un graduado de Tsinghua convierte

la cría del esturión cuchara en una mina de oro

Un graduado de Tsinghua convierte

la cría del esturión cuchara en una mina de oro La dedicación de una niña

al arte de la Ópera de Pekín

La dedicación de una niña

al arte de la Ópera de Pekín